Aktuelle Informationen finden Sie hier [Stand: 12.01.2021]

Bei weiteren Fragen, sprechen Sie uns gerne an!

Sie sehen gerade einen Platzhalterinhalt von Standard. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf den Button unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

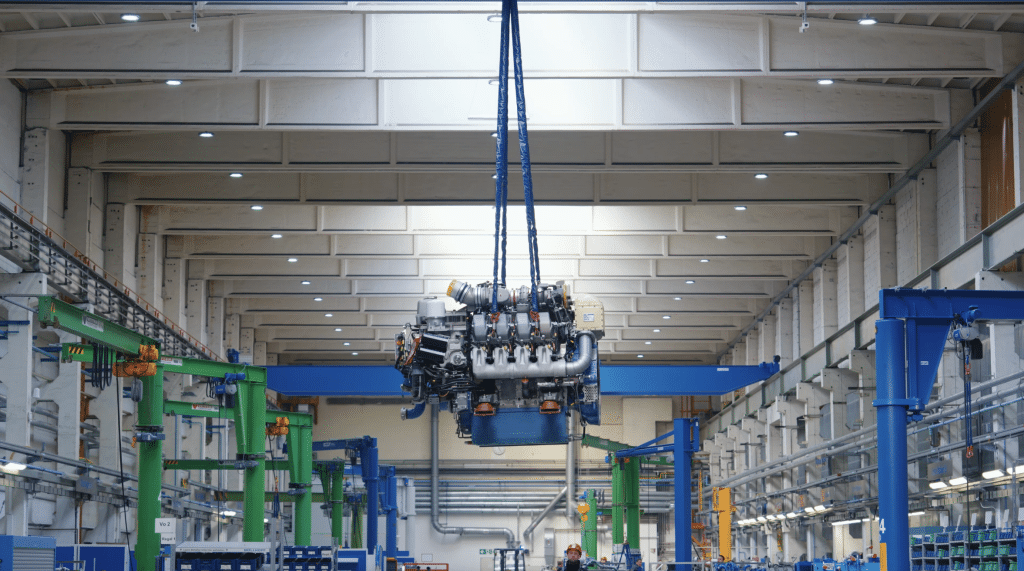

Weitere InformationenSind Sie als kleines, mittelständisches Unternehmen (KMU), Selbstständiger oder Freiberufler durch die Corona-Krise in finanzielle Schieflage geraten und einen Kredit benötigen, so können Sie ab sofort bei Ihrer Bank oder Sparkasse einen Kredit für Investitionen und Betriebsmittel beantragen.

Kredite für Unternehmen

KFW-Unternehmerkredit

KfW-Unternehmerkredit (037/047) für Unternehmen, die länger als 5 Jahre am Markt sind.

Mehr über den KFW-Unternehmerkredit erfahren

ERP-Gründerkredit

Universell (073/074/075/076) für junge Unternehmen, die weniger als 5 Jahre am Markt sind.

Mehr über den ERP-Unternehmerkredit erfahren

Der Kredithöchstbetrag ist auf einen der folgenden Sachverhalte begrenzt:

- 25 % des Jahresumsatzes 2019

- das doppelte der Lohnkosten von 2019

- den aktuellen Finanzierungsbedarf für die nächsten 18 Monate bei kleinen und mittleren Unternehmen

ERP-Gründerkredit

- Schriftliche Kurzbeschreibung der Auswirkungen der Pandemie auf Ihr Unternehmen

- Jahresabschlüsse / Einnahmen-Überschuss-Rechnungen 2017 und 2018

- Betriebswirtschaftliche Auswertung 2019 (inklusive Summen- und Saldenliste)

- Ermittlung des Kreditbedarfs anhand einer Maßnahmen- und Liquiditätsplanung für die nächsten 12 Monate (Kleiner Businessplan/Situationsplanung)

- Selbstauskunft

- Vorschlag für den Eigenbeitrag des Gesellschafters

Stand 24.03.2020, vergeben die Banken die Kredite nach Bonitätskriterien. Für Unternehmen die bereits Ende Dezember 2019 ein Sanierungsfall waren, ist die Kapitalbeschaffung (bspw. für einen Überbrückungskredit) schwierig.

Beratungsförderung

Unternehmen in der Corona-Krise können eine Förderung erhalten für eine Unternehmenssicherungsberatung zur Wiederherstellung der wirtschaftlichen Leistungs- und Wettbewerbsfähigkeit.

Zusätzlich können Unternehmen in Schwierigkeiten zur Vertiefung der Maßnahmen einer Unternehmenssicherungsberatung eine weitere Folgeberatung zu allen wirtschaftlichen, finanziellen, personellen und organisatorischen Fragen der Unternehmensführung gefördert werden.

Die Unternehmenssicherungsberatung und die Folgeberatung werden wird mit jeweils 2.700 EUR bezuschußt.

Für weitergehende Fragen zu Finanzierungen und der Beratungsförderung rufen Sie uns einfach an.

Beratung zur Unternehmenssicherung

Sollte Ihr Unternehmen in eine wirtschaftliche Schieflage geraten sein, ist eine Unternehmensberatung mit das wichtigste Instrument die Leistungsfähigkeit Ihres Betriebes wieder herzustellen. Oftmals ist der Druck solcher Schwierigkeiten so groß, dass der Unternehmer/die Unternehmerin dies nicht mehr allein bewältigen kann. Eine Beratung kann Ihnen hierbei helfen. Der Berater/ die Beraterin wird Ihren Betrieb genau unter die „Lupe“ nehmen, feststellen worin die Ursachen der Schwierigkeiten liegen und diese gezielt mit Ihnen und wenn nötig weiteren Beteiligten (z.B. Bank, Lieferanten) angehen. Das was, wann und wie erhält Struktur.

Folgeberatung

In Rahmen einer Folgeberatung werden einzelne Schritte der Unternehmenssicherungsberatung vertieft betrachtet. Sollten Sie über die Unternehmenssicherungsberatung hinaus noch weitere Hilfe benötigen, weil das Ein oder Andere nicht geklappt hat oder sich neue Gesichtspunkte ergeben haben, kann hier nochmals eine Unternehmensberatung in Anspruch genommen werden.